'New normal' im Banking – Corona als Katalysator für bestehende Trends

Von Hanno Dachwitz und Klaus Juchem

Die neue Normalität für Banken nach Corona: 10 Handlungsempfehlungen

Die Corona-Pandemie hat unser Leben grundsätzlich und nachhaltig verändert. Unvorbereitet und innerhalb kürzester Zeit mussten sich Wirtschaft und Gesellschaft mit einer neuen Realität auseinandersetzen, die es bis dato noch nie gab. Einzelne Industrien wie die Automobil- und Tourismusbranche wurden dadurch grundlegend erschüttert. Die wenigen Gewinner waren die, die bereits vor Corona auf digitale Geschäftsmodelle gesetzt haben, wie etwa Unternehmen mit einem hohen E-Commerce-Anteil.

Und: Im Gegensatz zur Finanzkrise 2008/2009 waren diesmal nicht die Banken Auslöser der Krise, sondern Teil der Lösung. Im Schnelldurchlauf wurden während des Lockdowns Home-Office-Möglichkeiten geschaffen und Filialen nach den neuen Hygienevorgaben umgebaut. Zur schnellen Durchführung der staatlichen Förderprogramme wurden außerdem Systeme und Prozesse so angepasst, dass digitale Lösungen schnell und unbürokratisch angeboten werden konnten. Mit diesen kurzfristigen Maßnahmen haben Banken schnell und pragmatisch gehandelt und dadurch Mitarbeiter und Kunden geschützt sowie den laufenden Bankbetrieb aufrechterhalten oder sogar ausgeweitet. Bisher waren Banken und Kreditinstitute daher von der Krise weniger betroffen als andere Branchen. Kurzfristig haben sich für Banken durch eine erhöhte Kreditnachfrage, respektive eine erhöhte Nachfrage nach Fördermitteln sowie durch ein erhöhtes Handelsvolumen sogar positive Einmaleffekte eingestellt.

Bei genauerer Analyse zeigt sich allerdings, dass die langfristigen Folgen derzeit noch nicht vollumfänglich absehbar sind, die möglichen Auswirkungen aber ein eher herausforderndes Bild zeichnen. Denn die Corona-Krise hat auch deutlich gemacht, dass die Mehrheit der Banken, trotz der erzielten Fortschritte in den letzten Jahren, bei der digitalen Transformation weiterhin noch große Aufgaben vor sich haben. Nur mit hohem Aufwand und großen Zugeständnissen von allen Seiten waren die Maßnahmen während des Lockdowns überhaupt möglich. Damit die Corona-Krise nicht zu einer existenziellen Bedrohung wird, müssen sich Banken bereits jetzt auf die Neue Normalität vorbereiten und die richtigen Weichen für die Zeit nach Corona stellen. Denn die momentan vorhandene Offenheit und Toleranz für Neuerungen seitens der Kunden, Mitarbeiter und Regulierungsbehörden, bietet die einmalige Chance, neue Wege schneller zu gehen und die oft vorhandenen Widerstände zu überwinden. Damit können Geschäftsmodelle grundlegend modernisiert und längst überfällige Veränderungen in Angriff genommen werden.

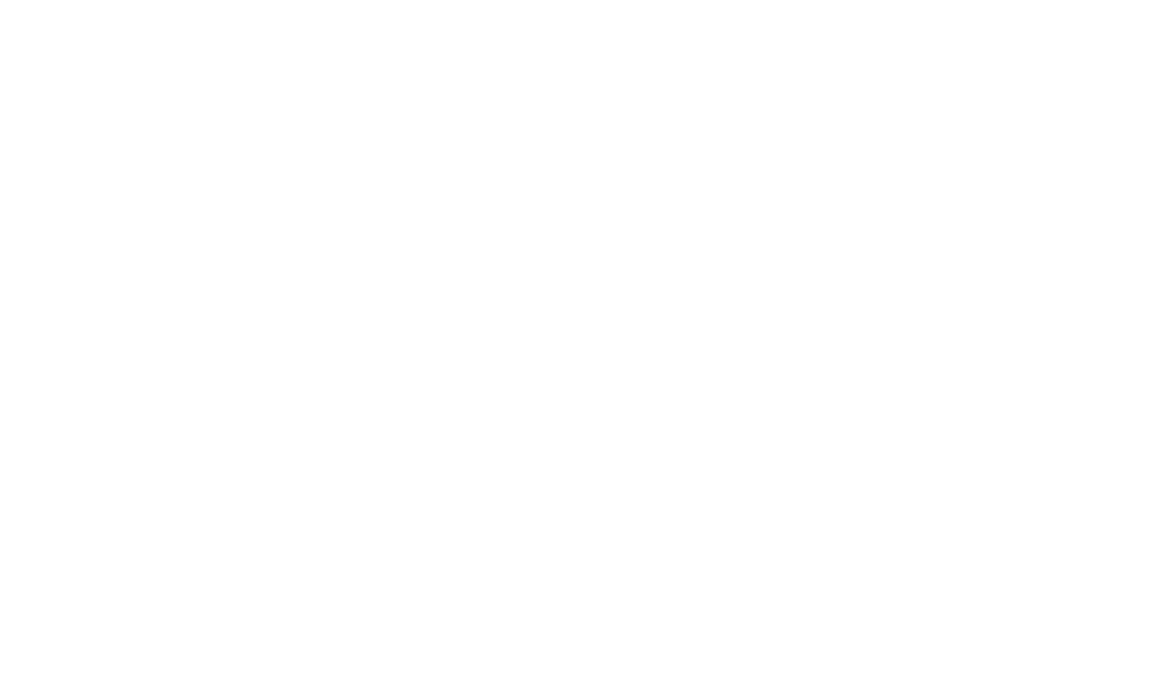

Gemäß unserer Analyse werden 10 Trends, die sich durch Covid-19 beschleunigt haben oder neu entstanden sind, das 'New Normal' maßgeblich beeinflussen:

Covid-19 beeinflusst die Bankenbranche also in zweierlei Hinsicht (Beschleunigung bestehender Trends und Schaffung neuer Trends) und schafft eine Neue Normalität, die zwar nicht völlig neu ist, aber schneller kommt und damit enorme zusätzliche Herausforderungen mit sich bringt. Banken müssen hierauf umgehend reagieren, um ihr Geschäfts- und Betriebsmodell zukunftsfähig auszurichten.

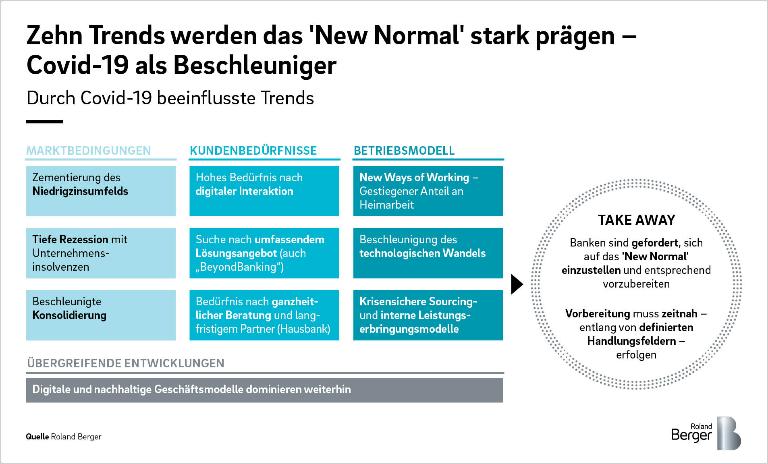

Dementsprechend haben wir Handlungsempfehlungen entwickelt, anhand welcher Banken sich für die Vorbereitung auf das 'New Normal' orientieren können.

"Die Corona-Krise hat auch deutlich gemacht, dass die Mehrheit der Banken, trotz der erzielten Fortschritte in den letzten Jahren, bei der digitalen Transformation weiterhin noch große Aufgaben vor sich hat."

Niedriges Zinsniveau und höhere Risikokosten prägen das 'New Normal' der Kreditinstitute

Die Hoffnung vieler Marktteilnehmer auf einen Anstieg des Zinsniveaus wurde durch die Krise zunichte gemacht. Das sich verstetigende tiefe Zinsniveau zwingt Banken dazu, ihre Rentabilität auf anderem Wege zu steigern – durch die risikoadäquate Ausweitung der Margen, die Identifikation neuer Geschäftsfelder oder den Ausbau von Cross-Selling-Aktivitäten. Gerade eine geringere Abhängigkeit vom Zinsgeschäft durch das Lancieren innovativer Produktbündel, z.B. mit 'Beyond-Banking-Produkten', kann Banken bei dieser Herausforderung unterstützen.

Eine Vielzahl an Unternehmen wurde durch die Krise stark getroffen – die tatsächlichen Auswirkungen werden sich erst in den nächsten Monaten manifestieren. Klar ist jedoch, dass es im 'New Normal' wieder vermehrt zu Kreditausfällen kommen wird. Dement- sprechend sind Banken dazu angehalten ihre internen Kompetenzen in Vorbereitung auf die Welle an Kreditausfällen entsprechend wieder auf- oder auszubauen sowie ihre internen Risiko- und Frühwarnsysteme auf Basis der Erkenntnisse aus der Krise zu adjustieren. Nicht alle Institute werden diesen gesteigerten Herausforderungen gewachsen sein, wir gehen daher von einer sich beschleunigenden Konsolidierung aus.

Gesteigertes Kundenbedürfnis nach digitalen, kanalübergreifenden Lösungen, die eine individualisierte, ganzheitliche Beratung ermöglichen

Das Bedürfnis der Kunden nach digitalen Lösungen hat sich durch die Pandemie radikal beschleunigt. Kunden erwarten einen Rundum-Service mit schnellen Prozessen und einer einfachen Abwicklung ihrer Bankgeschäfte, unabhängig von Ort und Zeit.

Im 'New Normal' muss die Bank mit dem Kunden kanalübergreifend digital interagieren – und zwar von der Kontaktaufnahme über den Produktabschluss bis hin zur Abwicklung und weiteren Betreuung. Die Interaktion zwischen dem Kunden und der Bank erfolgt auch im Rahmen der Beratung deutlich stärker digital (z.B. via Video-Chat oder Chat-Funktionen). Auf Wunsch des Kunden oder bei komplexen Bedürfnissen erfolgt eine physische Interaktion mit dem Kunden.

Banken werden neue Kooperationen mit Drittanbietern (z.B. über Plattform-Lösungen) für die Entwicklung von 'Beyond-Banking-Produkten' (wie z.B. Liquiditätsplanungsoder Buchhaltungstools) eingehen und diese ihren Kunden als integrierte Lösungen anbieten.

Um ihre Kunden in einer stärker digitalisierten Welt noch besser zu verstehen, müssen Banken bestehende, interne Kundendaten systematisch nutzen und diese durch extern verfügbare Daten, z.B. aus Socia Media Plattformen, ergänzen, welche mithilfe von Data Analytics Tools analysiert werden und so die Basis für eine bedürfnisgerechte, individualisierte Betreuung und Problemlösung bilden.

Im 'New Normal' verlangen Kunden mehr Sicherheit und wollen ein ganzheitliches Beratungserlebnis. Gerade das Thema Vertrauen und die Rolle der Bank als verlässlicher Partner (auch in Krisenzeiten) oder als 'Hausbank' gewinnt wieder an Bedeutung.

Verstärkt digitales und krisensicheres Betriebsmodell mit höherer Flexibilität bzgl. Leistungserbringungsort

Die Krise hat gezeigt, dass es auch anders geht: Im ersten Halbjahr sind kaum Verluste bei den Banken zu verzeichnen – und dies trotz des Lockdowns. Im 'New Normal' werden Banken mit deutlich weniger und veränderten Filialen sowie Büroflächen auskommen. Kunden haben sich an die digitalen Angebote gewöhnt und Mitarbeiter nutzen flexible Arbeitsmodelle, um ihre Arbeitsleistung in virtueller Zusammenarbeit mit Kunden und Kollegen zu erbringen. Eine zusehends agilere Arbeitsweise hat sich für viele Funktionen etabliert und bildet sich in der Führungsstruktur sowie der Kultur der Banken ab.

Um die Entwicklungen aus der Krise zu verstetigen, werden Banken ihre internen Prozesse anpassen, stärker digitalisieren und ihre (IT-)Infrastruktur den neuen Gegebenheiten anpassen. Gerade unter dem Gesichtspunkt der krisensicheren Leistungserbringung werden Banken sich in Zukunft noch stärker auf wertschöpfende Aktivitäten fokussieren, um die kontinuierliche Leistungserbringung auch in Krisenzeiten sicherstellen zu können. Weniger wertschöpfende Tätigkeiten werden, auch unter dem Gesichtspunkt angestrebter Kostenreduzierungen, vermehrt durch Drittparteien oder Industrielösungen erbracht. Die Krisenfestigkeit der Leistungserbringungsmodelle ist selbstverständlich sicherzustellen.

Digitale und nachhaltige Geschäftsmodelle dominieren weiterhin

Obwohl die grundsätzliche Entwicklung verstärkter Digitalisierung durch die Krise nicht direkt betroffen war, hat sich hier eine klare Beschleunigung ergeben und die Wichtigkeit der digitalen Leistungserbringung intern und gegenüber dem Kunden hervorgehoben. Auch das Thema Nachhaltigkeit wird das 'New Normal' signifikant prägen.

Um diese Definition der Zukunft entsprechend vorzunehmen, haben wir für Banken zehn Leitplanken zur Orientierung/Hilfestellung entwickelt.

Auch wenn die vorgenannten Trends je nach Schwerpunkt (Privatkundengeschäft, Firmenkundengeschäft, etc.) unterschiedlich stark ausfallen, müssen alle Kreditinstitute ihre Geschäfts- und Betriebsmodelle überprüfen. Die bisher vorgenommenen kurz- fristigen Maßnahmen waren während des Lockdowns zwar richtig und wichtig, sind aber nicht ausreichend, um dem 'New Normal' auch künftig erfolgreich begegnen zu können. Einerseits müssen Banken diese Krise als Chance nutzen, denn die Veränderungen sind nicht mehr aufzuhalten! Andererseits müssen Banken Elemente, welche sich in der Krise bewährt haben verstetigen und sicherstellen, dass alte Muster sich nicht wieder einschleichen. Ein wichtiger Baustein dafür ist aktives Investieren in die Modernisierung – Kosten müssen an Stellen gespart werden, die die Anpassung auf das 'New Normal' nicht gefährden.

Mit unserem ganzheitlichen Ansatz unterstützen wir Kreditinstitute bei ihrer Neuausrichtung und bieten Lösungen für Ihre Fragestellungen. Gerne diskutieren wir unsere Ideen mit Ihnen und helfen Ihnen bei der Standortbestimmung und Begleitung in das 'New Normal'. Sprechen Sie uns an!