Europas Chemieunternehmen setzen auf eine Zukunft in der Spezialchemie

Aktivitäten zum Umbau der Unternehmens-Portfolios werden in den nächsten Jahren weiter zunehmen

"Europas Chemielandschaft hat sich in den vergangenen Monaten neu formiert. Bei künftigen Transaktionen sollten Unternehmen noch stärker auf strategische Kohärenz und operationelle Synergien achten."

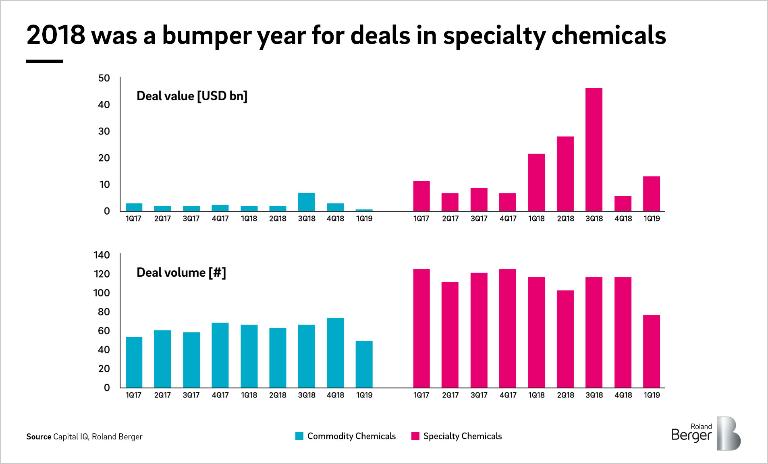

Zunehmende Technologisierung und steigende Produktanforderungen veranlassen immer mehr Unternehmen aus der europäischen Chemiebranche dazu, sich auf Spezialitäten zu fokussieren. Aktuelle Zahlen belegen, dass dieser Bereich nicht nur schneller wächst, sondern auch deutlich profitabler als etwa die Basischemie ist. Die große Zahl der Übernahmen von Geschäftsfeldern in der Spezialchemie in den vergangenen Monaten zeigt, wie stark die Branche im Umbruch ist. Die eigentliche Konsolidierung hat damit allerdings erst begonnen.

In Europa gleicht der Begriff Spezialchemie derzeit fast einem Zauberwort, verspricht die Fokussierung auf Chemikalien für High-Tech-Anwendungen doch fast alle Probleme der Branche zu lösen: hochtechnologische Märkte, steigende Produktanforderungen und zunehmend strengere Auflagen von den Behörden. Verschärft wird die Situation durch die fehlende Rohstoffbasis. Während Nordamerika mit Schiefergas und der Mittlere Osten mit großen Öl- und Gasvorkommen punkten können, hat Europa hier deutlich weniger zu bieten.

Schon vor einiger Zeit haben die Firmen vor diesem Hintergrund damit begonnen, ihr Portfolio anzupassen. Im vergangenen Jahr hat der Umbau eine neue Dimension erreicht. Die Folge: Europas Chemielandschaft ist ein ganzes Stück „spezieller" geworden.

Dynamische Branche, Spezialchemie wächst über dem Durchschnitt

Mit jährlich 4,2 Prozent ist die globale Chemie- und Pharmabranche in den vergangenen fünf Jahren äußerst dynamisch und weit schneller als andere Industrien gewachsen (globales Bruttoinlandsprodukt: +2,7 Prozent). Europa ist nach China weltweit der zweitgrößte Chemiemarkt (nach Umsätzen 2017). Hier wuchs die Produktion im Durchschnitt der vergangenen fünf Jahre allerdings lediglich um jährlich 2,6 Prozent. Der Anteil der Spezialchemie liegt in Europa bei 41 Prozent.

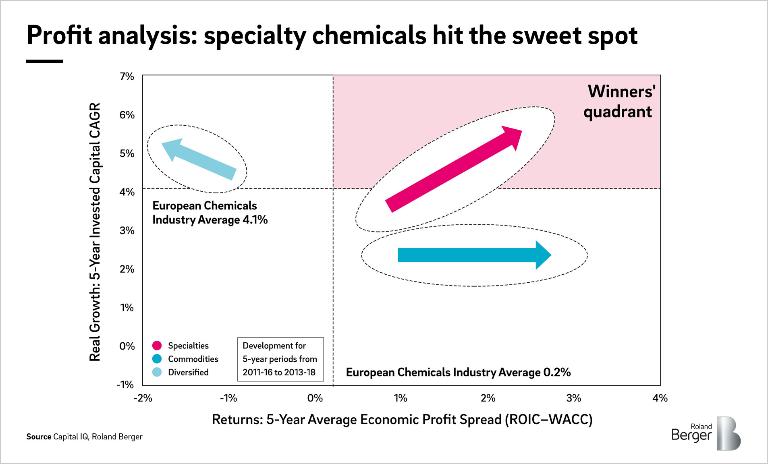

Wie unsere Analyse (siehe Abbildung 1) zeigt, waren Unternehmen in der Spezialchemie in den vergangenen Jahren besonders erfolgreich: Sie haben sowohl beim Wachstum als auch bei der Profitabilität ordentlich zugelegt. Damit haben sie sich erfolgreich von der Entwicklung bei den Commodities abgekoppelt, die zwar auch profitabler geworden, aber kaum noch gewachsen sind. Wie die Analyse ebenfalls zeigt, schneiden Unternehmen, die sowohl Spezialitäten als auch Commodities produzieren, im Vergleich wesentlich schlechter ab. Sie mussten einen weiteren Rückgang ihrer Profitabilität hinnehmen.

Trend zur Fokussierung wird sich weiter fortsetzen

Die Zahlen sprechen eine eindeutige Sprache: Fokussierung hilft – und es gibt wenig Anzeichen, dass sich dies in Zukunft ändern wird. Immer mehr europäische Unternehmen setzen deswegen in erster Linie auf Spezialchemie, um sich

robuster aufzustellen

, konjunktur-unabhängiger zu werden und ihre Ergebnisse zu verbessern. Dabei lassen sich zwei unterschiedliche strategische Ansätze erkennen:

- Beim Portfolio-Umbau werden größere Teilen eines Geschäftsfelds in der Spezialchemie gekauft. Dieser Prozess geht meistens mit dem Verkauf von nicht mehr zum Portfolio passenden Commodity-Geschäftsfeldern einher.

- Bei der Portfolio-Optimierung werden spezifische (kleine) Geschäftsfelder gekauft, die eine optimale Ergänzung oder Erweiterung des bestehenden Portfolios darstellen; idealerweise wird die Optimierung durch Verkauf von unpassenden Feldern flankiert.

Boom-Jahr 2018: Ausgewählte Transaktionen im Überblick

Eines der prominentesten Beispiele für einen größeren Portfolio-Umbau waren der Carve-Out von Nouryon aus AkzoNobel, das von Carlyle für 10,1 Mio. EUR gekauft wurde. Die Transaktion hatte für beide Seite klare Vorteile: AkzoNobel ermöglichte sie, sich voll auf das Farbengeschäft zu konzentrieren; Nouryon wurde in die Lage versetzt, sein Spezialchemiegeschäft rund um die Surfactants deutlich zu verbessern. Auch Evonik setzt ganz auf Spezialchemie: Das MMA-Geschäft wurde bereits verkauft, weitere Bereiche werden derzeit überprüft und sollen folgen. Die Erlöse von bisher 3 Mrd. EUR werden in Geschäfte investiert, die das Spezialchemiegeschäft erweitern oder stärken: Im Fall von Evonik unter anderem in ein Start-up aus dem Bereich Additive Manufacturing, das Spezialchemikalien wie z. B. Polymere in Pulverform in 3D-Druckverfahren einsetzt.

Auch bei mittleren und kleinen Firmen stehen Spezialchemikalien im Fokus. Ziel der Aktivitäten ist es, das Spezialitäten-Portfolio der Unternehmen laufend zu ergänzen und verbessern – etwa durch die Übernahme kleinerer Geschäftsfelder. So konnte etwa Croda, das mit seinem Spezialchemieportfolio rund um Surfactants schon seit längerem sehr erfolgreich ist, zwischen 2015 und 2018 einen Revenue CAGR von 9 Prozent bei einer mittleren EBITDA-Marge von 27 Prozent erzielen. Dafür hat das Unternehmen alleine in den vergangenen 24 Monaten sechs Transaktionen getätigt, darunter den Kauf eines Impfstoff-Adjuvans-Herstellers, eines Agrospezialisten sowie eines Forschungs-Spin-offs der Universität Lund. Die gekauften Unternehmen und Einrichtungen verbindet, dass sie das bekannte Surfactant-Portfolio von Croda optimal um hochtechnologische, moderne Anwendungen und Forschungsgebiete erweitern.

Erfolgsfaktoren für die Neuausrichtung in der Spezialchemie

Konsolidierung und Portfolio-Optimierung in der europäischen Chemielandschaft haben ihren Höhepunkt damit noch längst nicht erreicht. Im Gegenteil: Das Rennen ist gerade erst eröffnet.

Dabei werden am Ende diejenigen Unternehmen am besten aufgestellt sein, die beim Umbau ihres Portfolios eine kluge Auswahl treffen. Dabei sind drei strategische Erfolgsfaktoren zu beachten:

- Strategische Kohärenz: Beide Geschäfte sollten eine klare strategische Ausrichtung haben. Dabei können sie sich sowohl additiv als auch komplementär ergänzen. Entscheidend ist, dass das zusammengelegte Geschäft einen klaren strategischen Fokus hat. Geschäftsteile, die nicht dazu passen, müssen verkauft werden.

- Wertsteigerung: Der Wert der zusammengelegten Geschäfte sollte höher sein als die Summe der Einzelteile. Hier ist vor allem die Profitabilität entscheidend, die im Idealfall aus Sales-Wachstum generiert wird.

- Operationelle Synergien: Eines der wichtigsten Ziele der Zusammenlegung sind Kostensenkungen. Vor allem in Produktion, Logistik, Einkauf und Sales-Organisation sollten sie sich rasch realisieren lassen.

Der Trend zur Anpassung und Optimierung der Unternehmensportfolios in der Chemie wird auch in den nächsten Jahren anhalten, denn Fokussierung wird in der Branche immer wichtiger. Um das Fehlerrisiko beim Zukauf und der Integration von Geschäftsbereichen so gering wie möglich zu halten, kann es sinnvoll sein, auch auf externe Expertise zurückzugreifen.

_person_144.png)