Wie das "New Normal" am Bau aussehen kann

Die deutsche Bauwirtschaft muss jetzt handeln, um sich erfolgreich für eine ungewisse Zukunft zu wappnen und sie aktiv gestalten zu können

Hinsichtlich der Auswirkungen der Corona-Krise auf Liquidität und Profitabilität steht die deutsche Bauwirtschaft im Vergleich zu anderen Industrien, aber auch im internationalen Vergleich gut da. Wir gehen davon aus, dass die Folgen der Corona-Krise die Unternehmen in der Baubranche erst mit einer gewissen Phasenverschiebung in den beiden ersten Quartalen 2021 treffen wird.

Ökonomische Auswirkungen der Corona-Pandemie und der Zustand der Bauindustrie

Die Auswirkungen der Corona-bedingten Einschränkungen werden immer deutlicher: Der Internationale Währungsfonds (IWF) prognostiziert ein globales Schrumpfen des realen Bruttoinlandsprodukts (BIP) in Höhe von rund 3%, was einem Rückgang um 5,9 Prozentpunkte gegenüber der Wachstumsrate 2019 in Höhe von 2,9% entspricht. Die Bauwirtschaft wird dabei geografisch recht unterschiedlich betroffen sein. Während es in den Vereinigten Staaten auch in der Bauwirtschaft zu Massenentlassungen kommt oder der Rückgang der Bauaktivitäten in Südeuropa auf 60 bis 70% geschätzt wird, ist Chinas (Bau‑)Wirtschaft schon wieder weitgehend hochgefahren. Die Daten zeigen dort seit März/April eine Besserung der Lage.

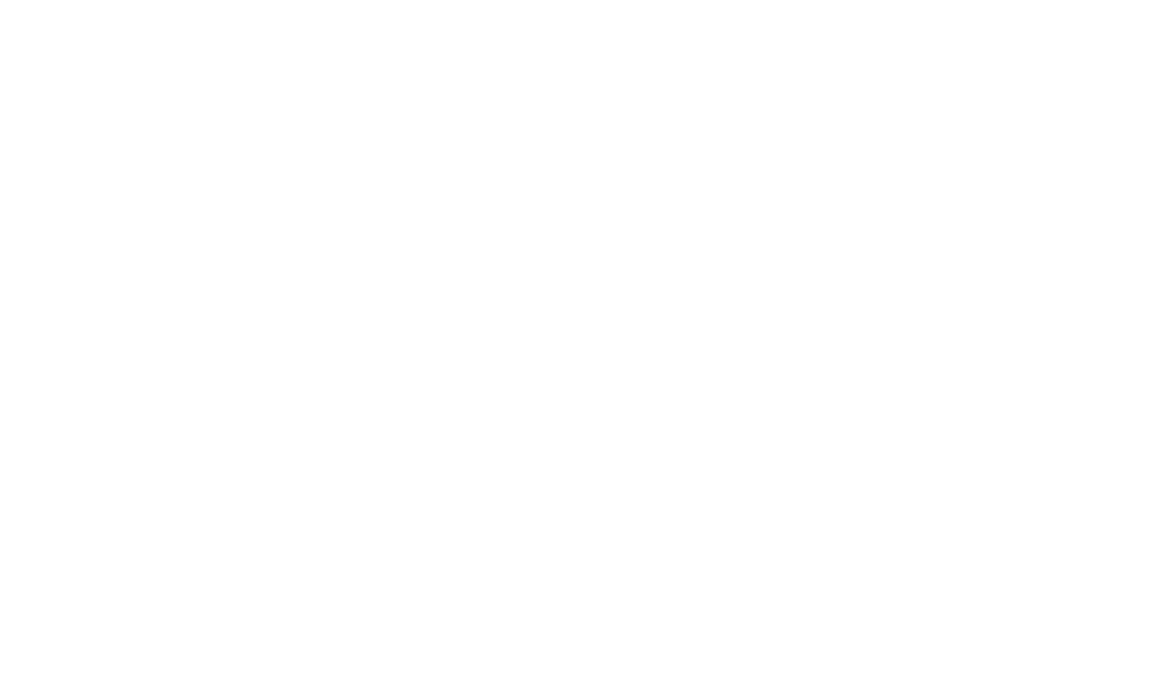

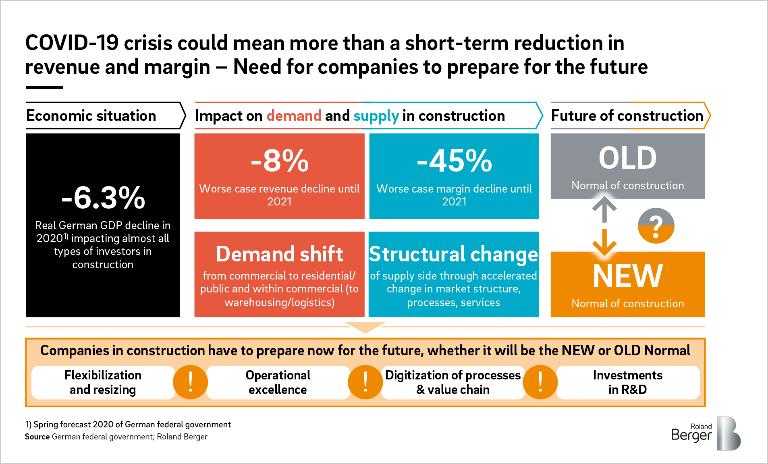

Deutschland wird vermutlich noch härter von der Corona-Krise getroffen als die globale Wirtschaft: Laut Frühjahrsprojektion der Bundesregierung wird die deutsche Wirtschaft 2020 real um 6,3% schrumpfen – ein Rückgang gegenüber der 2019er-Wachstumsrate in Höhe von rund 6,9 Prozentpunkten. Damit unterbricht die Corona-Krise eine Wachstumsperiode von mehr als zehn Jahren (letzter Rückgang des realen BIP in der Finanzkrise im Jahr 2009). Für die deutsche Baubranche kann die Corona-Krise nach den Auswirkungen der zweiten Ölkrise in den 80er‑Jahren, dem ca. 10-jährigen Abbau der Überkapazitäten nach der Wiedervereinigung und dem kurzen Rückgang während der Finanzkrise die vierte wesentliche Krise in den letzten 40 Jahren bedeuten.

"Unabhängig davon, ob die Baubranche in ein 'New Normal' eintauchen oder zum 'Old Normal' zurückkehren wird, müssen die Bauunternehmen jetzt handeln, um die Krise als Chance für sich nutzen und die Zukunft der Bauwirtschaft aktiv gestalten zu können."

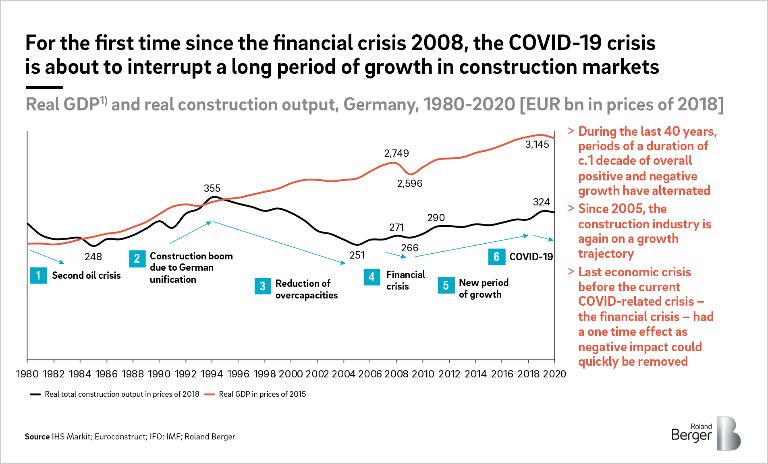

Mit früheren Krisen der Baubranche kann die heutige Situation allerdings kaum verglichen werden, da die Ursache eine fundamental andere ist und die Baubranche zudem deutlich gestärkter in diese Krise eintritt: Dies betrifft sowohl die gesamtwirtschaftlichen Rahmenbedingungen, wie zum Beispiel niedrige (Hypotheken-)Zinsen, als auch die Lage der Baubranche selbst. Dazu gehören eine über 10‑jährige Wachstumsphase, geringe oder sogar Unterkapazitäten (die Beschäftigtenzahl im Bauhauptgewerbe hat sich etwa auf die Hälfte des Wertes von 1991 reduziert) sowie ein Auftragsbestand, der sich in Volumen und Wert auf einer Höhe wie seit 30 Jahren nicht mehr befindet. Hier zeigen sich für die deutsche Bauwirtschaft im März jedoch schon erste Corona-bedingte Bremsspuren: Der Auftragseingang im Bauhauptgewerbe lag im März 2020 mehr als 7% unter dem Volumen von März 2019.

8% realer Umsatzrückgang und 45% geringere Margen aufgrund sich verringernder oder verlagernder Bauinvestitionen infolge der Corona-Krise

Nachfrageseitig wird die deutsche Bauwirtschaft vor allem mittelbar durch den Effekt der Corona-Krise auf die Investorengruppen getroffen. Wahrscheinlich werden Investitionen der Privathaushalte unter einer erhöhten (gefühlten) Unsicherheit aufgrund von Arbeitslosigkeit (+19% Arbeitslose im April 2020 gegenüber April 2019) und Kurzarbeit leiden (Beantragung der Kurzarbeit für mehr als 10 Mio. Beschäftigte bis Ende April). Die Politik könnte durch Mietpreisbremsen gewillt sein, Mieter zu unterstützen, die von der Corona-Krise betroffen sind. Verhaltensänderungen wie regelmäßiges Arbeiten aus dem Homeoffice [ce241] haben das Potenzial, die Attraktivität des Lebens auf dem Land zu erhöhen – dort ist jedoch bereits jetzt in der Regel ausreichend Wohnraum vorhanden.

Im Wirtschaftsbau könnte die Nachfrage der Unternehmen nach Bauleistungen wegen der teils massiv eingebrochenen Umsätze und Gewinne zurückgehen, da eine typische Reaktion auf die Corona-Krise die vollständige Kürzung aller nicht notwendigen Investitionen darstellt. Möglich ist auch eine veränderte Nachfragestruktur aufgrund von (dauerhaften) Verhaltensänderungen: weniger Hotels (da weniger Geschäfts-/Freizeitreisen), weniger Büros (da mehr Homeoffice), weniger Einzelhandelsflächen bei verstärkter Nachfrage nach mehr Lager-/Logistikgebäuden (da mehr Onlineshopping).

Die öffentlichen Bauinvestitionen könnten vor allem unter der Verschuldungslage der Kommunen leiden, die den Großteil dieser Investitionen stemmen. Die bisherige, oft schon hohe Verschuldung trifft auf in der COVID-19-Krise wegbrechende Gewerbesteuereinnahmen. Konjunkturprogramme – tendenziell geknüpft an Nachhaltigkeitskriterien – oder kommunale Entschuldungsprogramme des Bundes/der Länder würden vermutlich stabilisierend wirken auf die Bauinvestitionen in eine moderne Infrastruktur (zum Beispiel Hochgeschwindigkeitsinternet, intelligente Gebäudesteuerung – Internet of Things) oder "grüne" öffentliche Gebäude. Um dieser Nachfrage gerecht zu werden, müsste ein großer Teil der Unternehmen im Bauhauptgewerbe teils erheblich in Wissen und Ausrüstung investieren, da bisher nur verhältnismäßig wenige Unternehmen auf diese Segmente spezialisiert sind.

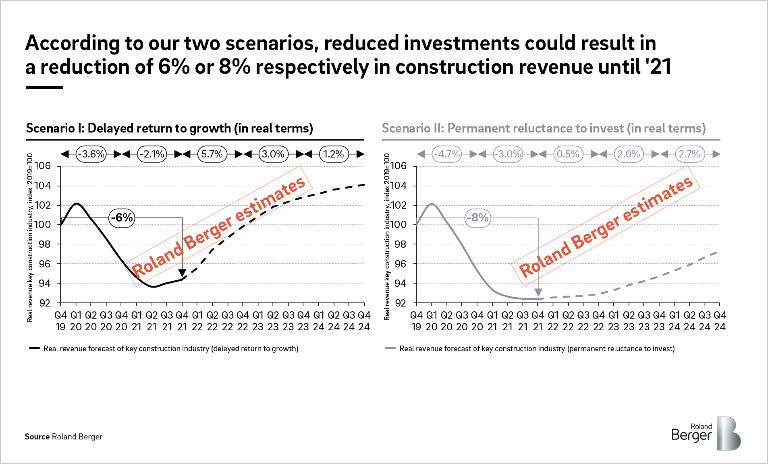

Vor dem Hintergrund der sich verringernden Investitionen und der sich wandelnden Nachfragestruktur hat Roland Berger zwei Szenarien erstellt, wie sich die Umsätze der Bauunternehmen entwickeln könnten. Diese Szenarien beruhen auf Regressionsanalysen ausgewählter Indikatoren kombiniert mit den Erfahrungen aus früheren Krisen. Dabei zeichnet sich ab, dass die Bauwirtschaft mit Verzögerung gegenüber der Gesamtwirtschaft die Talsohle voraussichtlich im ersten bzw. zweiten Quartal 2021 durchschreiten wird. Am Jahresende 2021 ist damit ein realer Umsatzrückgang von 6% im Basisszenario (U-Entwicklung), im Negativszenario (L-Entwicklung) sogar von 8% verglichen mit Ende 2019 möglich.

Im Basisszenario zeigt sich dabei für 2020 ein Rückgang um ca. 3,6% und weitere 2,1% für das Jahr 2021. Die Auswirkungen der Corona-Krise werden unserer Meinung nach aufgrund der Natur der Bauprojekte (langwierige Planung, Genehmigung, Finanzierung und Ausführung) ihre volle Wirkung erst zeitversetzt zu vielen anderen Industrien Ende des laufenden/Anfang des kommenden Jahres entfalten. Das Vorkrisenniveau würde somit erst wieder gegen Ende 2022 in Reichweite liegen. Die Einbußen würden durch den Wirtschaftsbau getrieben und angeführt, der aufgrund der Umsatzrückgänge – während des Lockdowns teilweise auf null – einen realen Rückgang von ca. 6% 2020 verzeichnen könnte. Dieser Effekt wird sich voraussichtlich bis ins Jahr 2021 ziehen, wo ein weiterer Rückgang um 2-3% möglich ist. Der Wohnungsbau wird die Auswirkungen vermutlich später im Jahr 2020 spüren, da sich die Haushalte zu weniger Neubauanträgen entscheiden könnten (realer Rückgang um ca. 2% 2020). Der Kriseneffekt könnte sich bis ins Jahr 2021 ziehen (-1 bis -2% 2021). Sollte die Politik wie oben beschrieben mit entsprechenden Konjunktur- oder Entschuldungsprogrammen für Kommunen gegensteuern, haben die öffentlichen Investitionen das Potenzial, als stabilisierender Faktor zu wirken mit realen Wachstumsraten zwischen 0 und 1% in den Jahren 2020 und 2021.

Solche dramatischen Rückgänge in den Umsätzen würden auch entsprechende Margenrückgänge nach sich ziehen. Konnte die Umsatzrendite (im Bauhauptgewerbe im Durchschnitt) zwischen 2001 und 2015 noch fast durchgängig von 2,5 auf 7,4% gesteigert werden, stagnierte sie seitdem bzw. ist leicht gefallen. Die in den Szenarien projizierten Umsatzrückgänge um 6 bzw. 8% würden unseren Prognosen nach eine zusätzliche Reduktion der Margen um -34% auf 4,7% im Jahr 2021 im Basisszenario herbeiführen bzw. um -45% auf 3,9% im Negativszenario (Annahme: 56% der Kosten schwingen variabel mit dem Umsatz mit, beispielsweise für Materialien und Fremdleistungen; Zahlen vor Einführung zusätzlicher Sparprogramme).

Die Zukunft des Baus – auf ins "New Normal" oder zurück ins "Old Normal"?

Nun lautet die Frage, ob die Corona-Krise lediglich zu dem oben beschriebenen (kurzfristigen) Rückgang der Umsätze und der Margen führt und die Bauwirtschaft dann in die bekannte Vorkrisensituation zurückkehrt oder ob bestehende Entwicklungen dahingehend beschleunigt werden, dass sich ein "Neues Normal" ("New Normal") im Bau herauskristallisiert. Sollte der Bau tatsächlich in ein "New Normal" eintreten, wie würde diese Zukunft aussehen?

Grundsätzlich wäre eine Änderung in der Nachfragestruktur des Baus denkbar – mit einer sinkenden Bedeutung des Wirtschaftsbaus und einer wachsenden Bedeutung des Wohnungs- und öffentlichen Baus:

Konkret könnte sich zum Beispiel eine verringerte Reiseaktivität mit niedrigerem Bedarf an Hotels zeigen. Dies wird besonders die Geschäftsreisen betreffen, da sich in der Corona-Krise beispielsweise virtuelle Meetings als Normalität etabliert haben. Der Trend zum Homeoffice vermag sich ähnlich auszuwirken mit dem zusätzlichen Effekt, dass weniger Büroflächen benötigt würden. Unternehmen könnten sich dauerhaft dazu entschließen, weniger für nicht unbedingt notwendige Investitionen (zum Beispiel repräsentative Bürogebäude) auszugeben und zugleich einen stärkeren Fokus auf soziale oder nachhaltige Werte zu legen.

Die Gewöhnung an das Onlineshopping würde für eine Verschiebung von Einzelhandels- hin zu mehr Lager- und Logistikgebäuden sorgen.

Trotz weiterhin großen Bedarfs im Wohnungsbau könnten finanzielle Unterstützun-gen vonseiten der öffentlichen Hand einkommensschwache Haushalte entlasten, aber auch eine Mietpreisbremse beinhalten, welche die Gewinnspanne bei Wohn-immobilien und somit die (gewerbliche) Investitionsfreudigkeit belastet.

Angebotsseitig sind verstärkte Aktivitäten zur Digitalisierung der Wertschöpfungs-kette (zum Beispiel interne Prozesse und Go-to-Market) und zur Erhöhung der Widerstands¬fähigkeit von Unternehmen wahrscheinlich. Dazu gehören auch die Digitalisierung der Baustelle und die Regionalisierung der Lieferanten, um die Resistenz der Lieferkette gegen globale Schocks zu erhöhen.

Auch das Thema Nachhaltigkeit ist ein denkbarer Schwerpunkt der Bauunterneh-men im "New Normal" – beispielsweise durch die Festigung der Kreislaufwirtschaft, eine erhöhte Energieeffizienz, reduzierte CO2-Emissionen und "grüne" Produkte für einen "Green Deal".

Zudem könnten verstärkt neue Produkte und Lösungen im Markt etabliert werden, welche die Ausbreitung von Krankheiten verringern. Das Spektrum kann dabei von viruziden HVAC-Systemen bis hin zu modifizierten Arbeits-/Büromöbeln reichen.

Auch im Hinblick auf die Marktstruktur ist eine Veränderung denkbar. Große und finanzkräftige Firmen haben das Potenzial zum Krisengewinner – etwa durch günstige Zukäufe vielversprechender Unternehmen, deren Geschäft in der Krise leidet. Damit ließe sich unter anderem eine geografische Diversifikation oder eine Vorwärts-/Rückwärtsintegration entlang der Wertschöpfungskette erreichen. Kleinere Handwerks- und Bauunternehmen sowie Bauzulieferer und -distributoren könnten dagegen aufgrund einer fehlenden Finanzkraft und eines geringeren Diversifikationsgrads verschwinden. Die fortschreitende Digitalisierung entlang der Wertschöpfungskette könnte zudem den Baustoffhandel unter Druck setzen, da es für Baustoffproduzenten einfacher würde, die klassische Dreistufigkeit im Baustoff-markt zu umgehen und die produzierten Produkte direkt zu vermarkten.

Als Folge der Corona-Pandemie gewinnen aktuell Abstandsregelungen an Bedeutung und geschlossene Grenzen zeigen die Abhängigkeit der deutschen Bauwirtschaft von Arbeitskräften aus anderen EU-Ländern. Beides führt zu Einschränkungen am Bau. Begleitet von einem zunehmenden Kosteneffizienz-zwang beschleunigt die Corona-Krise möglicherweise den Einsatz neuer Bau-technologien (zum Beispiel industrielle Modulbauweise oder IoT basierte Sicherheits¬anwendungen auf Baustellen).

Gegebenenfalls werden auch neue Entscheidungsträger etabliert, sodass sich der Marketing- und Vertriebsansatz stärker hin zu einer One-Stop-Shop-Lösung wandelt.

Firmen müssen jetzt handeln

Unabhängig davon, ob die Bauwirtschaft nun in das beschriebene "New Normal" eintritt oder in das "Old Normal" zurückkehrt, müssen die Unternehmen der Bauindustrie jetzt Maßnahmen ergreifen, um die Zukunft erfolgreich gestalten zu können. Dies muss in drei Blöcken geschehen:

- Zur Erhaltung der Handlungsfähigkeit in und unmittelbar nach der Krise muss die Liquiditätsversorgung gesichert und die Möglichkeit der schnellen Reaktion auf sich verändernde Rahmenbedingungen gegeben sein. Dies sollte zum aktuellen Zeitpunkt schon vollumfänglich umgesetzt sein.

- Eine konsequente Digitalisierung entlang der Wertschöpfungskette, Flexibilisierungen und Größenanpassungen sowie die Prüfung strategischer Zukäufe müssen ins Auge gefasst werden, um den Herausforderungen der Corona-bedingten Krise begegnen und die entstehenden Chancen für sich nutzen zu können. Ziel ist der Aufbau einer atmenden und schlagkräftigen Organisation.

- Um sich schließlich auf das "New Normal" einzustellen, müssen die "grüne" Transformation, Regionalisierungen und Flexibilisierungen entlang der Wertschöpfungskette sowie verstärkte Investitionen in Forschung und Entwicklung als Kernelemente der Veränderung in den Fokus genommen werden. Nur so können sich Bauunternehmen langfristig für die Zukunft erfolgreich positionieren.

Wenn Sie eine umfassendere Analyse als PDF erhalten möchten, senden wir Ihnen diese nach der untenstehenden Anmeldung gerne zu.

Dies ist die aktualisierte Version eines Artikels, der ursprünglich am 5. April 2020 veröffentlicht wurde.