L’analyse de solvabilité : une révolution accélérée par les innovations technologiques

Alors que les demandes de crédit continuent de croître, des évolutions majeures viennent en parallèle impacter les acteurs traditionnels du crédit. Avec l’accès à de nouvelles données, la puissance de calcul augmentée, ou encore les méthodes d’évaluation du risque innovantes, un « nouveau crédit » est en train de naître, à la fois résultat et moteur d’une révolution culturelle observable dans ce produit financier. En effet, le cœur de l’activité de crédit traditionnelle réside dans l’évaluation du risque de non-remboursement de la créance par le débiteur, de sa capacité à faire face aux échéances, de sa solvabilité, mais aussi de sa volonté à le faire. Ainsi, au-delà de la part de risque mesurable et probabilisable, s’ajoute une part non mesurable d’incertitude sur les motivations de l’emprunteur.

De nos jours, grâce à de nouveaux outils technologiques, cette part d’incertitude semble pouvoir être considérablement réduite. En exploitant les opportunités offertes par le Big Data (croisement de multitudes de données permettant de saisir plus finement le comportement du débiteur) ou l’intelligence artificielle, mais aussi plus largement par les usages digitaux, le "nouveau crédit" favorise son accès à des populations évincées par les approches traditionnelles (CDD, revenus irréguliers…) sans créer de nouvelles exclusions car évitant autant que possible les biais.

Les algorithmes permettent par exemple de dégager des profils comportementaux et d’opérer une catégorisation individuelle, tout en traitant un gros volume. Avec le machine learning, les algorithmes présentent même une valeur prédictive permettant d’automatiser complètement une décision de crédit quasi-instantanée, ou de fournir au collaborateur un outil facilitant sa prise de décision.

En tous les cas, ces outils contemporains font apparaître de nouveaux réservoirs de croissance, en prêtant à des populations jusque-là discriminées par les modèles traditionnels.

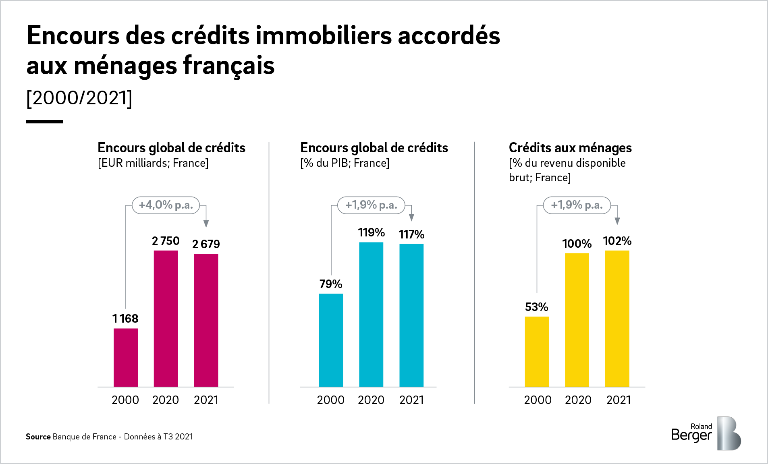

La nécessaire recomposition de la chaîne de valeur pour assurer la croissance globale du marché du crédit

A l’avenir, la demande de crédit va continuer de croître, tandis que les capacités de financement des acteurs traditionnels pourraient atteindre leurs limites, notamment en raison des contraintes réglementaires ou de leurs propres objectifs de rentabilité dans un contexte de taux faibles et de risques croissants. Aussi, afin de continuer à servir au mieux leurs clients ou en acquérir de nouveaux, mais aussi permettre à une part croissante de la population d’accéder au crédit, les établissement financiers doivent repenser leur positionnement dans la chaîne de valeur du financement et refondre en conséquence l’allocation de leurs ressources humaines, technologiques et financières, selon leurs objectifs.

L’étude livre des pistes d’avancée concrètes pour les différents acteurs de la chaîne du crédit :

- Individualiser la notation des risques afin de concrétiser l’accès au crédit à de nouveaux clients et permettre une plus grande inclusion sociale, tout en réduisant à terme les coûts et améliorant les marges.

- Accepter la fin d’un modèle intégré et identifier les savoir-faire propres à chaque acteur.

- Innover aux côtés des autres acteurs, au travers de partenariats par exemple, de manière à apporter et tester rapidement de nouvelles solutions répondant aux besoins du marché.

- Réinventer l’expérience-client pour une réduction drastique des délais entre la demande de financement du client et l’octroi du crédit.

- Faire évoluer la culture d’entreprise transformée à l’image de la relation-client, des échanges avec les partenaires ou encore du rapport aux données des consommateurs.

En un mot, il est impératif de prendre en compte la nouvelle donne introduite par le morcellement de la chaîne de valeur entre distribution, décision d’octroi, et partage des encours et du risque, afin de gérer au mieux la cohabitation complexe mais inéluctable de plusieurs modèles.

[1] Sources : Banque de France

![{[downloads[language].preview]}](https://www.rolandberger.com/publications/publication_image/RB-Website-Article-Nouveaux-Credits_download_preview.png)